① 概要 最近クラウド会計についての問い合わせが多く寄せられています。 2013年後半から…

エンジェル税制はご存じですか

2021年7月15日 カテゴリー: コラム

梅雨明けも随時発表され、蒸し暑い時期が今年もやってきました。

そんな時に欲しいものはやっぱり冷たいアイス!

アイスはこんな季節、天使の贈り物のようですよね!

と、ちょっと無理やりですが、今回はエンジェル税制について話をしたいと思います。

近年改正も入り、個人投資家からすると比較的手を出しやすくなってきた制度になるかと思いますので何かのご参考になれば幸いです!

エンジェル税制ついて

- 制度の目的

創業促進による経済活性化の観点から、新しい事業に取り組む創業間もない企業に株 式投資をする個人投資家に対して税制優遇措置を講じ、起業家への資金の流れをつくることを目的としている

- 優遇措置(購入時)

A:設立3年未満の新しい事業を実施する企業に投資した金額を、総所得金額等から控除(ただし上限 1000 万円と総所得金額等×40%のいずれか低い金額が上限)

※令和2年4月1日以降は設立5年未満に変更。令和3年1月1日より、投資額の上限は800万円に。

B:設立10年未満の新しい事業を実施する企業に投資した金額全額が、そ の年の株式譲渡益から控除できる。

- 優遇措置(売却時)

対象企業の株式を売却し損失が出た場合、以降3年に渡り損益通算可能

エンジェル税制の歴史

・1997年の税制改正によって制定され、これまで何度も改正されている。

・適用要件の厳しさ等から2003年までの6年間でエンジェル税制を利用した

ベンチャー企業数は合計36社

・このような状況から2003年の税制改正で拡充され、1年で33社が利用する。

・2020年税制改正では対象企業要件や申請手続きの重複を改善(20種類程度の書類 を都道府県に提出する必要があったがそれを5種類程度まで整理)、更に経済産業大臣認定制度の拡充により、株式投資型クラウドファンディング事業者が認定事業 者として加わるなど、政府主導で投資を促進している。

株式投資型クラウドファンディングによって、低金利下で眠っている個人の現預金を引き出す狙いが背景にあると言われている。

手続きの流れ

①投資を受けた企業が、都道府県の窓口で税制適格の確認書 の交付を受け、個人投資家に提出。(事前確認制度あり)

※適格企業の確認は、都道府県の担当窓口で実施。

②個人投資家が、確定申告の際 にその確認書を添付して申告することで優遇措置を受ける。

エンジェル税制の相互メリット

①企業と投資家の双方に有利に働く制度であることから、より多くの投資機会を生みだす

②事前確認制度によって対象企業であることを明示することが、投資を募るアピールになる

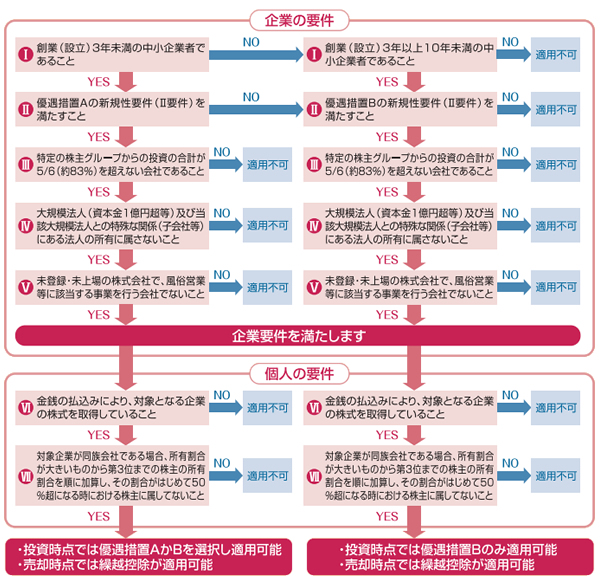

エンジェル税制適用可否判断フロー

注意点

・優遇措置は所得税に限定。売却時、住民税は別に申告(確定申告書上に注記等)の必要あり。

※所得税上の売却時の取得価額は、優遇措置で控除された分を差引いて算出し申告するが、住民税は取得時点の価額で申告する必要がある。

・個人投資家要件を満たす個人投資家(個人事業主を含む)が対象のため法人は対象外。

※個人投資家要件:対象企業が同族会社の場合は、同族会社判定の基礎となる株主ないし株主グループに属さないこと

・上場企業、外国企業はエンジェル税制対象外

・会社分割、新設合併はエンジェル税制対象外

・新株予約権取得時点では、エンジェル税制対象外。

・金銭の払込み以外の方法での株式の取得(譲り受け、現物出資、相続取得等)はエンジェル税制対象外。

・投資を行った年の12月31日時点で株式を保有している事が要件のため、投資後すぐに売却した場合対象外。

まとめ

将来的に成長が見込めるベンチャー企業に投資をすることで、所得税の圧縮や大きなキャピタルゲインが狙えることになり、企業側はエンジェル投資家からの資金調達を見込めることとなります。

その場合、どの程度の節税メリットが見込めるかはシミュレーションにより試算する必要も出てきます。

その際は弊所にご相談頂ければ幸いです!