① 概要 最近クラウド会計についての問い合わせが多く寄せられています。 2013年後半から…

海外の非居住者の納税

2021年11月28日 カテゴリー: コラム

昨今、いろいろな働きが方がある中で、ブログ収入があったり、翻訳収入などがあった場合に、海外に拠点を置いている事業者の所得税について疑問に思ったことはありませんか?

今回は海外に拠点を置く個人事業主の所得税について考えていきたいと思います!

■納税地

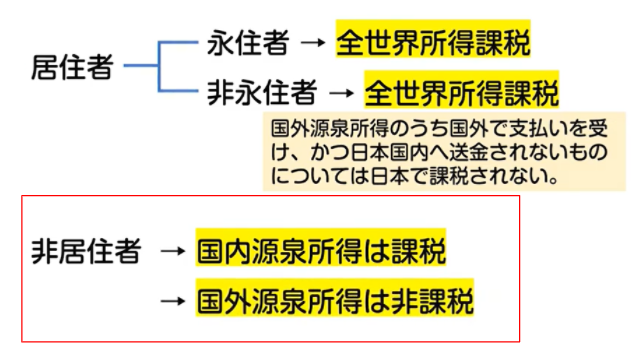

・日本の居住者⇒日本で納税(海外で稼いだ分も含まれます!)

・日本の非居住者⇒場合によって日本で納税

★住民票の有無ではなく、実態で判断することになります!

【非居住者とは】

「国内に住所を有していないかつ国内に引き続き1年以上居所を有さない」と定義されています。

【非居住者への課税】

★非居住者は国内で発生した収入に課税されます(国内源泉所得に対して課税)。

■非居住者の判定

【恒久的施設(事業を行う一定の場所)が重要な判定基準】

以下の3点をベースに判断していきます。

①物理的なオフィスの建物があるか(恒久的施設:PE)。

②個人や法人で日本国内の物件を賃貸契約しているか。

③賃貸契約なしでも、実家(国内)で仕事してたら実家が恒久的施設に該当。補助的・準備的ならセーフ。

上記の3点を考慮して海外在住者の収益は、日本での賃貸契約がなく、海外に住んでいる場合は、日本で収益を納税する義務はないと思われます。

【賃貸契約があると国内での納税】

上記③の賃貸契約については、言い換えると国内に賃貸契約がある場合は、国内で納税する可能性があります。

以下、国内で納税が発生すると思われる具体例です。

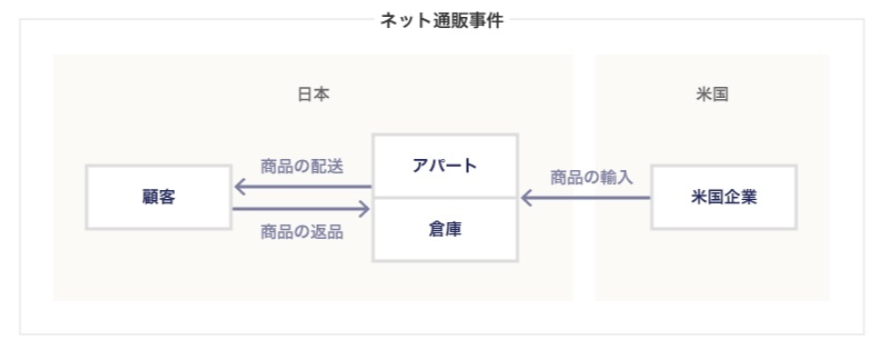

例)ECショップ

・日本でオフィスを借りている(在庫倉庫など、補助的・準備的施設ではない)

・社長は海外在住(法人も海外)

⇒ただし、他人の施設・倉庫の間借りなら問題ないと思われます。

参考:https://www.businesslawyers.jp/articles/135

■納税はする必要があります。

非居住者の場合で国内で納税の必要がないケースを見てきましたが、あくまで日本で納税義務がないだけで、現地の居住国で納税する必要がありますのでご注意ください。

また、法人の場合は、日本に法人がある場合特に慎重に判断する必要があります。